No âmbito do projeto especial em colaboração com a Corretora Prime EXANTE partilhamos a opinião de Sergey Golubitsky sobre aqueles que perdem todo o dinheiro na bolsa de valores.

Um dos conceitos-chave do trading nas bolsas de valores é o 'timing', ou seja, o momento para realizar determinada transação (compra ou venda de uma ação).

Como os mercados de ações estão sujeitos a ciclos é possível receber lucro a partir de qualquer posição (em termos teóricos). Porquê? Porque mais cedo ou mais tarde o mercado irá voltar à posição em que você se encontrava no momento de entrada, tornando a sua posição negativa uma posição lucrativa.

As palavras-chave nesta hipótese são "mais cedo ou mais tarde". É aí que está o problema: muitas vezes o movimento "certo" do mercado dá-se depois de você ter abandonado o mercado, perdendo mais do que podia.

Posto isto segue-se uma das principais regras seguidas por traders bem-sucedidos:

A dimensão da sua posição deve permitir que lide com todas as oscilações –– mesmo as mais desfavoráveis.

Parece muito simples. Entramos no mercado de forma moderada e abrimos posições moderadas. Isto vale especialmente para os mercados de ações em que a volatilidade é grande e a alavancagem também é forte. Então, qual o problema? A pergunta é quase retórica. O problema está na ganância! 90% dos traders abrem posições que excedem as suas capacidades (para controlar a situação).

Atrevo-me a dizer que a famosa estatística (de que apenas 5% a 7% dos participantes no mercado são bem-sucedidos) está em proporção direta com o fenómeno supracitado. Por outras palavras, os que não sabem manter as posições abertas, perdem. Em termos psicológicos pode-se dizer que quem entra em falência é ganancioso. Do outro lado ficam os "cobardes" - cujos instintos defensivos contribuem para que sejam mais realistas.

Um detalhe importante: não pense que a prevalência da ganância sobre o medo é típica dos novatos. Uma grande ilusão! Por muita experiência e prática que o trader tenha, a química não irá desaparecer: as hormonas, o excesso de adrenalina no sangue e outras características inatas que as pessoas possuem durante toda a sua vida. E nada muda isso - a não ser que peça a alguém que o impeça de comprar 10 contratos de futuros quando nem tem capacidade para controlar 2 contratos.

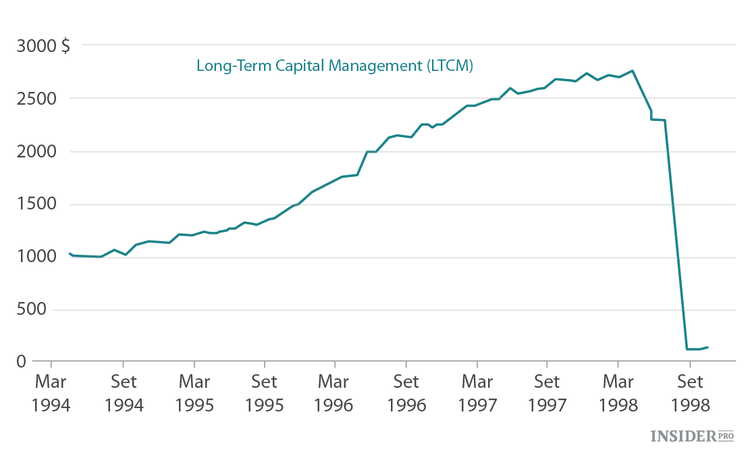

Há nove anos atrás escrevi sobre como a química do corpo humano brinca com o conhecimento (num artigo dedicado ao maravilhoso destino do fundo de cobertura LTCM, fundado por um grande trader - John Meriwether - e dois vencedores do Prémio Nobel da Economia - Robert Merton e Myron Scholes). Os grandes economistas e o grande trader controlaram com sucesso um portefólio de 1,2 biliões de dólares (!) durante alguns anos. No entanto, a dada altura abriram uma posição tão grande que quase condenaram os Estados Unidos à falência.

O Tio Sam interveio a tempo: parou a loucura e forçou o encerramento das posições. A economia dos Estados Unidos perdeu "apenas" 2,3 mil milhões de dólares. E claro, o LTCM faliu.

O mais interessante nesta história é que a avaliação da situação na bolsa de valores, por parte dos traders, foi a correta. Porém, os mesmos não foram capazes de prever o timing! E pior: a dimensão das suas posições não correspondia à capacidade de um portefólio tão grande como o do LTCM. A ganância e a química levaram os desgraçados à falência.