No âmbito do projeto especial em colaboração com a Corretora Prime EXANTE Sergey Golubitsky continua o seu raciocínio sobre o instrumento real de regulação das maiores economias do mundo moderno.

O que supomos quando falamos de taxas de juro negativas? O contexto neste caso é essencial para entender o assunto. Na verdade, existem várias taxas de juro:

- taxa de fundos federais (a famosa taxa norte-americana Fedfunds Rate) através da qual os bancos comerciais emprestam dinheiro uns aos outros por um dia (aliás, por uma noite);

- taxa de desconto utilizada pela Reserva Federal para conceder empréstimos aos seus bancos-membros;

- taxa de depósito do banco central para creditar bancos comerciais;

- taxa preferencial de juro (Prime Rate) para conceder empréstimos aos seus melhores e mais fiáveis clientes;

- taxa de corretagem;

- taxa por certificados de depósito;

- taxa de valores comerciais;

- taxa de dívidas públicas a curto e longo prazo e assim por diante, sem fim.

Até há pouco tempo, no contexto de taxa de juro negativa destacava-se apenas uma – taxa de depósito do banco central para creditar bancos comerciais. É a taxa de juro negativa que se tornou o terceiro instrumento do modelo monetário de regulação da economia nas condições de deflação e recessão.

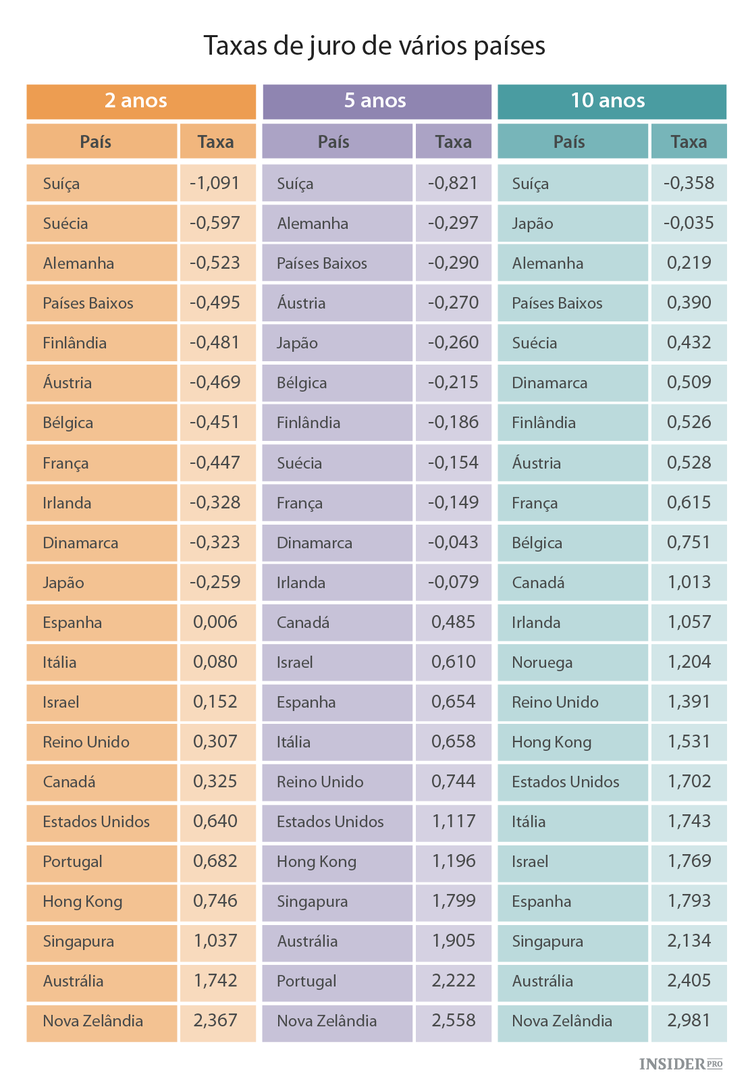

Foram introduzidas taxas de juro negativas na União Europeia (-0,4%), Suécia (-1,1%), Dinamarca (-0,65%), Suíça (-0,75%) e Japão (-0,1%) a partir de março de 2016.

Eis alguns números para entender melhor: na China a taxa de juro é igual a 4,35%, na Rússia – 11%, no Brasil – 14,25%, na Índia – 6,75% e nos Estados Unidos – 0,5%. As taxas de juro mais altas do mundo foram estabelecidas na Moldávia (19,5%), Ucrânia (22%), Gana, Malawi e Bielorrússia (25%).

Não foi por acaso que disse "até há pouco tempo" pois em 2016 deram-se dois eventos que, na minha opinião, deram um estímulo indireto à universalização do conceito da taxa de juro negativa.

Em 2016, o Japão e a Suíça distribuíram a área de aplicação das taxas de juro negativas para o até há pouco desconhecido bastião dos investidores – dívidas públicas de longo prazo (10 ou mais anos). As dívidas públicas de curto e médio prazo foram reduzidas até um nível negativo há muito tempo na Suíça, Suécia, Alemanha, Holanda, Finlândia, Áustria, Bélgica, França, Irlanda, Dinamarca e Japão.

Os títulos de valores de longo prazo ficaram positivos até ao último momento e agora a taxa de juro da dívida a 10 anos do Japão é de – 0,035%. Na Suíça é de – 0,358.

Em geral, segundo a Bloomberg, 7 biliões de dólares de dívida pública (cerca de 30% de toda a dívida soberana do mundo!) contam com uma taxa de juro negativa.

Vamos analisar. Tomemos como exemplo a dívida pública soberana da Suíça a 10 anos com uma taxa de juro de – 0,358%. O que significa isto? Significa que paga dinheiro ao governo e recebe títulos pelos quais paga anualmente 0,358%.

Atenção: você é que paga – não lhe pagam a si! Ou seja, o governo guarda o seu dinheiro a uma taxa moderada. Sem entender o contexto a situação parece absurda, não é?

A primeira coisa que vem à cabeça: porque é que vou comprar obrigações e pagar por estas, se posso não comprar nada e ficar apenas com o dinheiro em numerário?! Porém, não é tão simples assim pois ficar com o dinheiro em numerário sai bastante caro.

Em primeiro lugar, você pode ser roubado logo terá de gastar dinheiro para criar condições para guardar o dinheiro, investir em segurança, etc. Em segundo lugar, pagar em dinheiro quando se trata de grandes quantias (em todos os casos analisados tratava-se de bastante dinheiro – de centenas de milhares de milhões de dólares!) não é conveniente nem real (imagine comprar uma empresa por 200 milhões de dólares em dinheiro).

Ambos os exemplos descritos, que são utilizados para mostrar a "lógica interna" da taxa de juro negativa, na verdade não fazem sentido. Ninguém no mundo utiliza dinheiro em numerário com estes montantes (a não ser que seja um traficante de droga, mas neste caso não terá centenas de milhares de milhões de dólares).

Pela mesma razão, guardar o dinheiro em numerário não será uma alternativa à taxa de juro negativa. Por sua vez, guardar numa conta bancária sim.

Com a conta bancária é tudo simples: o maior problema é o risco. Aliás, a relação entre risco e lucro. Se o risco de guardar o dinheiro numa conta bancária for maior a manter obrigações públicas, mesmo com uma taxa de juro negativa, são compradas as obrigações com taxas de juro.

No entanto, é óbvio que os bancos centrais não introduzem as taxas de juro negativas para ganhar 0,358% por ano. Porque razão fazem isto então? Pelo mesmo motivo pelo qual antes diminuíam a taxa até zero e compravam obrigações públicas (flexibilização quantitativa) – para estimular o consumo e a economia! Todas estas medidas têm o mesmo objetivo: fazer o dinheiro trabalhar e investir em títulos de valores sem riscos (obrigações públicas).

A teoria é a seguinte: os bancos não irão deixar o seu dinheiro parado nos bancos centrais – vão antes conceder empréstimos. Os empresários e as pessoas físicas não irão perder dinheiro com a taxa de juro negativa mas irão procurar empréstimos baratos junto dos bancos, investindo na economia real ou em títulos de valores de risco (mas lucrativos) tais como ações, fundos da bolsa de valores e – quem sabe! – futuros e opções.

O importante é que todos irão comprar, comprar e comprar! Porque a taxa de juro negativa nos depósitos dos bancos centrais irá fazer com que todas as outras taxas de juro (até hipotecas e empréstimos quotidianos) caiam – por cadeia de dependência – até um nível mínimo (não irão tornar-se negativas nem em teoria!). Assim, as pessoas irão procurar empréstimos de novo e comprar bens e serviços.

Se o sistema de empréstimos for renovado e a população voltar a comprar ativamente (o que não acontece há 10 anos), os negócios serão renovados, a produção irá aumentar, o lucro irá aumentar, os fluxos monetários irão tornar-se mais fortes e os títulos na bolsa de valores irão crescer!

Finalmente, uma vez que os preços voltam a subir, o mercado de ações irá reanimar e as pessoas irão começar a procurar mais empréstimos e a investir no mercado imobiliário, atuando na bolsa de valores. E assim por diante – exatamente como diz o modelo económico de Ray Dalio.

Agora a pergunta mais importante é: quais as hipóteses da introdução da taxa de juro negativa funcionar? A resposta popular a esta pergunta, que poderá encontrar na maioria das fontes dos media (aqueles que criam a mitologia social) é: a taxa de juro negativa do banco central não irá funcionar, nada irá dar certo, a economia não irá desenvolver-se, as pessoas não vão começar a comprar coisas e, consequentemente, os negócios vão continuar a estagnar em condições de sobreprodução. Ou seja, o terceiro instrumento do modelo monetário não funciona.

A reação mais curta e certa das pessoas conscientes é não ouvir os tolos! Para começar, na história ainda não houve casos em que os bancos centrais tenham recorrido ao seu último instrumento de influência sobre a deflação e recessão nesta escala enorme (transnacional!). Isto é no mínimo suficiente para que quaisquer previsões permaneçam apenas previsões – pois nenhuma previsão teve uma confirmação real na história.

É apenas o começo. Há mais. Em março de 2016, o BCE reduziu a taxa de depósito de –0,3% para –0,4% e fê-lo com o único objetivo de mostrar que não há limite para diminuir a taxa e que o banco central irá utilizar esta ferramenta as vezes que achar necessário.

Mais cedo ou mais tarde os bancos irão deixar de guardar dinheiro e vão precisar de fazer alguma coisa com o mesmo. Não poderão deixá-lo parado pois podem entrar em falência (não haverá dinheiro para cobrir as despesas correntes). No entanto, os bancos comerciais não poderão introduzir taxas de juro negativas pois os clientes podem "fugir". Então vão conceder empréstimos.

O argumento de que as pessoas não vão procurar empréstimos não funciona pois tudo depende da taxa. Mais cedo ou mais tarde os bancos terão de diminui-las até ao nível em que a tentação ultrapassa o medo. E o ciclo de créditos voltará a girar.

A taxa de juro negativa tem mais alguns objetivos laterais e bastante eficazes. Por exemplo, extrair dinheiro dos instrumentos designados nas moedas nacionais.

Para a Suíça há outra tarefa mais importante: tirar a pressão do franco e levar o preço de custo dos produtos locais a um certo nível de concorrência.

Se a taxa de dívida pública a curto e longo prazo da Suíça for constantemente negativa, o dinheiro sairá dos títulos nomeados em francos. Então irá diminuir a atratividade da moeda local, contribuindo para a queda da taxa de câmbio e aumento do preço de bens e serviços.

Talvez seja possível vender relógios por um quarto de milhão de dólares a unidade – e também produtos têxteis, máquinas, produtos médicos, eletrónicos e muitas outras coisas incrivelmente caras.

Mais uma vez: todas estas previsões não passam de hipóteses pois os eventos não têm confirmações na história. O fator mais importante que, na minha opinião, torna mal ponderada qualquer previsão negativa é a dinâmica real da resposta demonstrada pela Reserva Federal dos Estados Unidos e BCE de 2008 a 2016.

Podemos reclamar das medidas não serem eficazes e de não ser possível reanimar a economia mesmo daqui a 8 anos – no entanto, não podemos negar o óbvio: nunca houve uma saída de recessão e deflação tão suave, ligeira e tranquila como o que temos observado nos últimos anos!

E tudo isto apesar da crise de 2008 ter sido muito mais intensa que a Grande Depressão e a recessão de 1987! Porém, em comparação com as consequências da crise atual não vimos nada semelhante aos anos 1930 – em termos de tensão social e catástrofe humanitária – nem à liquidação completa do mercado de obrigações e bens imóveis como depois da Segunda-Feira Negra (19 de outubro de 1987).

Afinal, há mais um argumento que nos faz olhar para o futuro com otimismo. Acontece que todos os três instrumentos listados para combater a deflação e a recessão no âmbito do modelo monetário de gestão económica são apenas uma parte do arsenal disponível.

A redução das taxas, bem como a flexibilização quantitativa e as taxas negativas são instrumentos do banco central que são utilizados em situações em que o governo não pretende ceder nem um pouco dos seus princípios e conceitos para amenizar as tensões sociais!

Se se lembrar do modelo de Ray Dalio verá como o governo se intromete no processo de regulação da economia juntamente com o banco central. De facto, a alavancagem financeira de impostos, redistribuição de investimentos no âmbito do orçamento entre áreas da economia e grupos sociais – está tudo no arsenal de medidas ainda não utilizadas.

Por outras palavras, hoje a administração (da União Europeia e dos Estados Unidos) continua a fazer aquilo que fazia em 2008: agrada tanto aos ricos (sem sufocá-los com impostos altos) como aos pobres (com programas gigantes de apoio social). Só um banco central que não deseja desistir passa por testes arriscados – como taxas de juro negativas.

Vou atrever-me a supor que se estas medidas não surtirem efeito, o governo não irá permitir que a crise económica se transforme em problemas sociais e irá interferir com meios disponíveis – como, por exemplo, política fiscal, redistribuição de fluxos monetários e estímulo a mudanças estruturais na economia através da regulação orçamental da procura e oferta no mercado.

Agora vou responder à pergunta sobre o que fazer com as taxas de juro negativas: nada! Basta apenas estar atento e seguir a dinâmica dos acontecimentos e estar consciente de como é bom o mundo estar a ser gerido por teóricos monetaristas da época do capitalismo pós-industrial e não por práticos-realistas.