O que tem o smart money a dizer sobre as suas ações, títulos e outros investimentos exóticos

Que parte das suas poupanças deve ser aplicada em ações? Toda a sua poupança, se pensar como Warren Buffett. Nenhuma, diz um colega meu, propenso ao pânico – e que vendeu a sua última ação recentemente.

Títulos? Hoje em dia não rendem muito – talvez não deva possuir nenhum.

O que se segue é uma análise de carteiras notáveis. Mostramos-lhe como implementar algumas destas estratégias usando fundos negociados na bolsa.

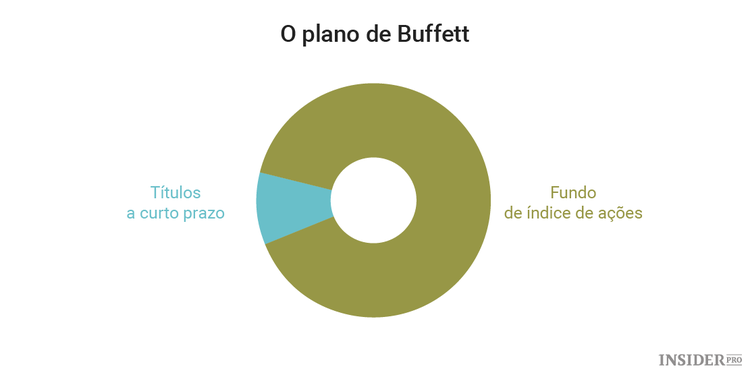

O nosso ponto de partida é a carteira-modelo construída pelo investidor Warren Buffett. Em uma carta aos seus acionistas da Berkshire Hathaway, explicou que o seu testamento tem como instruções que 90% do seu dinheiro, destinado à sua mulher, deve estar investido em um fundo de índice de bolsa e 10% em títulos do governo, de curto prazo.

Faz sentido para você? Talvez – se conseguir fugir do próximo crash de 50%. Mas mesmo que não seja tão descuidado quanto ao risco, deve tomar nota de duas coisas que estão conspicuamente ausentes da carteira de Buffett.

Uma são os títulos de longo prazo.

Estes deverão ser sinônimo de muita dor durante um ressurgimento da inflação. Os títulos têm sido o bicho-papão de Buffett por um longo período de tempo. Explicou em um discurso há três décadas atrás porque não queria deter papéis tão obviamente expostos à tendência dos governos para desvalorizarem as suas moedas.

Desde esse discurso, a inflação e taxas de juro caíram e os títulos do Tesouro (dos EUA) de longo prazo entregaram retornos fantásticos. No entanto, os pessimistas em relação aos títulos poderão ainda ser vindicados, talvez ainda durante a vida de Buffett.

Outro item ausente do testamento de Buffett é a afetação a fundos de cobertura.

Alguns têm bons resultados mas coletivamente apenas baralham os ativos corporativos para trás e para a frente sem acrescentar muito.

Para implementar o plano 90/10 de Buffett, use estes fundos de índice baratos: ETF Schwab Short-Term U. S. Treasury (NYSE: SCHO); ETF Vanguard 500 (NYSE: VOO).

Um perfeito contraste de Buffett? Carl Icahn, cujo dinheiro se encontra aplicado da seguinte forma:

Os meros mortais não conseguem o fazer. Podem, no entanto, seguir ambos os bilionários se esquivando dos títulos e fazendo uma pequena aposta na Icahn Enterprises (NASDAQ: IEP). Esta parceria negociada no Nasdaq pode se dar bem se o Congresso dos EUA não reprimir os artifícios fiscais usados pelos hedgies.

Então e as pessoas que são prósperas mas não ricas como Buffett? O gráfico abaixo foi retirado de uma pesquisa realizada pela Capgemini, uma empresa de consultoria e outsourcing de tecnologia.

As percentagens são para residentes da América do Norte que têm pelo menos um milhão de dólares de riqueza passível de ser investida. A Capgemini estima que o grupo totalize 4,8 milhões e tenha um coletivo de 16,6 trilhões de dólares.

Aqui, a fatia do imobiliário exclui as residências principais. A categoria “alternativas” inclui fundos de cobertura, matérias-primas, participações em parcerias de ativos privados e negócios.

Não pode replicar tudo com investimentos líquidos mas pode se aproximar de algumas das categorias. Para substituir o investimento em mercado imobiliário pode deter o ETF Fidelity MSCI Real Estate (NYSE: FREL). Detém fundos de investimento imobiliário como o Simon Property Group (NYSE: Simon Property Group [SPG]) e American Tower Corp (NYSE: American Tower Corporation [AMT]).

O investimento em matérias-primas é problemático para investidores que se preocupam com os custos mas poderá se dar bem com outro fundo Fidelity, o ETF MSCI Energy (NYSE: FENY). Tem participações em empresas de petróleo e serviços relacionados com petróleo como a Exxon Mobil (NYSE: Exxon Mobil Corporation [XOM]), Chevron (NYSE: Chevron Corporation [CVX]) e Schlumberger (NYSE: Schlumberger [SLB]).

Foquemo-nos agora numa universidade ilustre. Os 26 bilhões de dólares de Yale (a 30 de junho de 2015) são geridos por indivíduos que desdenham do tipo de ativos negociáveis que encontra na sua corretora online.

A aposta ligeira de Yale em ações negociáveis (dois terços das quais são ações de empresas estrangeiras) é acompanhada por uma pequena alocação a títulos.

Os pequenos investidores podem imitar a inclinação para as ações estrangeiras. Imitar as apostas de Yale em alternativas é um desafio muito maior. A aposta inclui fundos de cobertura, com gestores de private equity e outros fornecedores de produtos de investimento pedindo atenção. Oferecem a Yale termos que os comuns mortais não conseguem obter.

Considere a maior parte da alocação a alternativas – 20,5% do dinheiro da universidade aplicado a estratégias de “retorno absoluto”. A ideia é que uma mistura inteligente de ações com tendência altista e outras com tendência baixista poderá conduzir a um retorno positivo tanto em mercados em alta como em baixa.

Poderá funcionar para Yale mas não para os restantes. A Morningstar lista nove fundos de ações com “absoluto retorno” com nomes e registos de até há três anos. Os retornos anualizados do grupo durante esse período alcançaram uma média de -1,4%.

Há ainda mais aspetos exóticos no currículo de Yale. A universidade tem-se focado em capital de risco, apostando na Amazon (NASDAQ: Amazon.com [AMZN]), Google (NASDAQ: Alphabet Class A [GOOGL]), Facebook (NASDAQ: Facebook [FB]) e LinkedIn (NYSE: LNKD). Não consegue obter os mesmos termos mas consegue exposição à tecnologia através do ETF PowerShares (NASDAQ: PowerShares QQQ Trust, Series 1 [QQQ]).

Yale tem participações em petróleo e gás, madeira e mineração. Não faz sentido imitar os seus negócios a menos que tenha bilhões de dólares para aplicar a recursos naturais. No entanto, consegue exposição aos recursos com um fundo do setor como o ETF Fidelity Energy ou um fundo de investimento imobiliário como o Rayonier (NYSE: RYN), que possui terra florestal no noroeste e na Nova Zelândia.

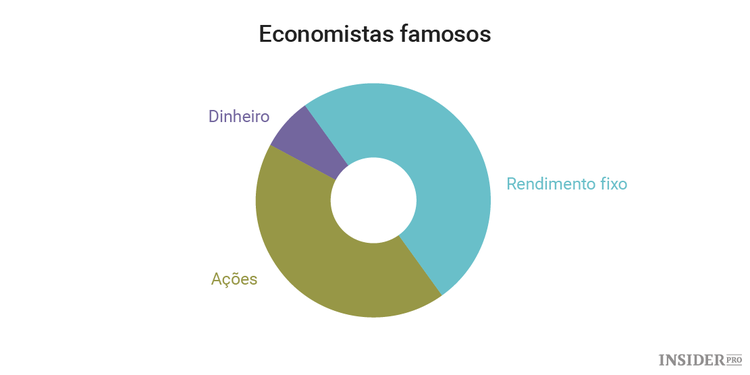

Como é que as pessoas muito inteligentes investem? Vamos olhar para as participações da presidente da Reserva Federal dos EUA, Janet Yellen, e do seu marido, Nobel da Economia, George Akerlof. Das declarações financeiras de Yellen estima-se a seguinte composição:

As percentagens não estão certas pois as declarações apresentam os ativos em faixas e não em valores exatos, mas estão muito próximas da realidade. Incluíram-se pensões de benefício definido no rendimento fixo.

A alocação a alternativas é de 0% logo pode replicar a carteira usando um ETF. Têm uma pequena quantia de ações individuais preferindo fundos de índice baratos para a maior parte do seu dinheiro. A proporção de ações domésticas para estrangeiras é de uns chauvinistas 2:1.

Não consegue ficar mais mainstream do que isto. Para efeito de comparação vá até à ferramenta de alocação de ativos da Fidelity e declare-se como um investidor moderadamente tolerante ao risco. Irá obter algo que se parece uma cópia de Yellen-Akerlof.

A implementação é fácil. Para ações dos EUA, vá além das empresas do S&P 500 sugeridas por Buffett para incluir, como faz a família Yellen, empresas mais pequenas. Um bom fundo de ações norte-americano é o Vanguard Total Stock Market (NYSE: VTI). Obtenha ações estrangeiras com o Vanguard Total International Stock (NYSE: VXUS) e alcance rendimento fixo com o Schwab U.S. Aggregate Bond (NYSE: SCHZ).

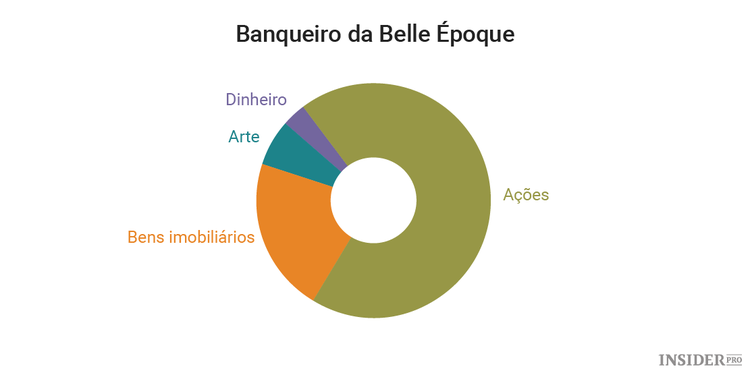

A última carteira é de um investidor do século XIX – para apresentar um elemento de risco poucas vezes abordado pelos peritos. A minha fonte é o The Hare With Amber Eyes, uma saga da ascensão e queda de uma fortuna europeia. Ignace Ephrussi, o segundo banqueiro mais rico de Viena, tinha os seus ativos divididos da seguinte forma em 1899:

O dinheiro era ouro – na altura mais uma forma de dinheiro do que matéria prima.

Arriscado? Sim, mas não tanto para a grande alocação a ações como para os restantes ativos. Quando os nazis invadiram a Áustria, confiscaram tudo.

Isso coloca a avaliação de risco em perspetiva. Pode construir a carteira perfeita e vê-la tributada ou roubada. Nenhuma fórmula irá protegê-lo de toda a ansiedade.